💼 Vender Empresa em 2025: O Momento Certo para Sair com Lucro Máximo

Índice

ToggleVender a empresa em 2025 não é apenas uma operação financeira. É uma decisão estratégica de alto impacto patrimonial, capaz de definir o padrão de vida do empresário e de sua família nas próximas décadas.

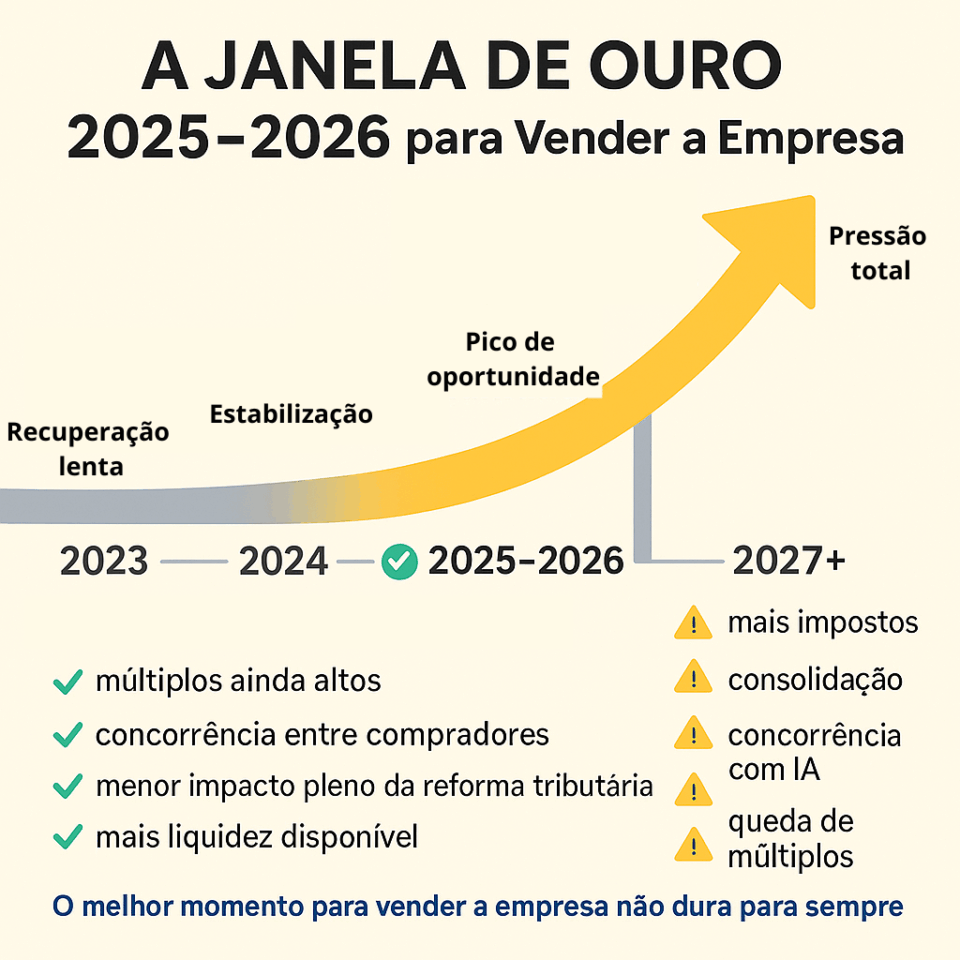

Para a maioria das PMEs brasileiras segundo dados do Sebrae, 2025–2026 representa uma das últimas grandes janelas de oportunidade para vender negócios bem geridos por múltiplos ainda generosos, antes que mudanças profundas no ambiente tributário, tecnológico e competitivo se consolidem.

Este guia reúne dados de mercado, padrões reais de M&A, estratégias práticas e critérios objetivos para você identificar se este é, de fato, o momento ideal para vender sua empresa com lucro máximo.

🧭 Por que vender sua empresa é uma decisão estratégica (e não emocional)

Vender uma empresa não é desistir — é agir com inteligência estratégica. Você construiu valor ao longo de anos. Agora, pode transformar esse patrimônio em liquidez, liberdade e novos projetos.

Muitos empresários confundem apego emocional com decisão racional. A verdade é que vender no momento certo é uma das decisões mais inteligentes que um empreendedor pode tomar.

“Mas por que vender se a empresa está dando lucro?”

Porque o pico de valor é passageiro. Todo negócio passa por ciclos e quem vende no auge maximiza retorno e reduz risco.

Motivos mais comuns para vender um negócio lucrativo:

✅ Aposentadoria ou mudança de estilo de vida

✅ Conflitos societários ou falta de sucessores

✅ Desejo de investir em novos desafios

✅ Saturação do setor ou necessidade de inovação

✅ Dificuldade de competir em mercados cada vez mais consolidados

💡 Dica de ouro: sua motivação define o timing, o tipo de comprador e o preço final.

Para entender com precisão quanto a sua empresa vale hoje, veja o guia completo no portal Negócios Brasil: Como avaliar uma empresa no Brasil em 2025 (Valuation).

⏳Por que 2025–2026 é uma das últimas grandes janelas para a maioria das PMEs brasileiras

Quatro forças principais estão convergindo ao mesmo tempo:

1️⃣ Juros estruturais ainda elevados

A Selic segundo o Banco Central do Brasil permanece em patamares elevados (acima de dois dígitos em 2025), comprimindo crédito e tornando o capital mais seletivo. Isso já começa a pressionar empresas menos eficientes — enquanto as mais organizadas se tornam extremamente valiosas para investidores.

2️⃣ Reforma tributária em transição

A implementação gradual da reforma tributária tende a elevar a carga efetiva — principalmente sobre serviços — nos próximos anos. Empresas vendidas antes do impacto pleno preservam mais patrimônio líquido.

3️⃣ Avanço acelerado da IA e automação

Inteligência artificial, automação e consolidação setorial estão mudando a lógica dos mercados. Negócios sem diferencial claro ou eficiência operacional ficarão para trás.

4️⃣ Mudança no perfil dos compradores

Fundos e compradores estratégicos estão priorizando empresas:

- recorrentes

- digitais

- escaláveis

- bem governadas

Isso cria um abismo de valorização entre empresas preparadas e empresas desorganizadas.

Resultado prático

Quem vender até o fim de 2026 tende a:

✅ Aproveitar múltiplos ainda elevados

✅ Encontrar mais compradores competindo

✅ Travar regras tributárias mais favoráveis

✅ Vender em ambiente de liquidez

A partir de 2027, a tendência geral é:

- aumento real de carga tributária

- mais concorrência (inclusive com IA)

- mais consolidação em grandes grupos

- queda nos múltiplos de 25% a 40% em setores tradicionais

Não é pânico. É leitura de ciclo.

Se seu objetivo é acelerar o processo, confira também o guia como vender uma empresa em até 90 dias com segurança.

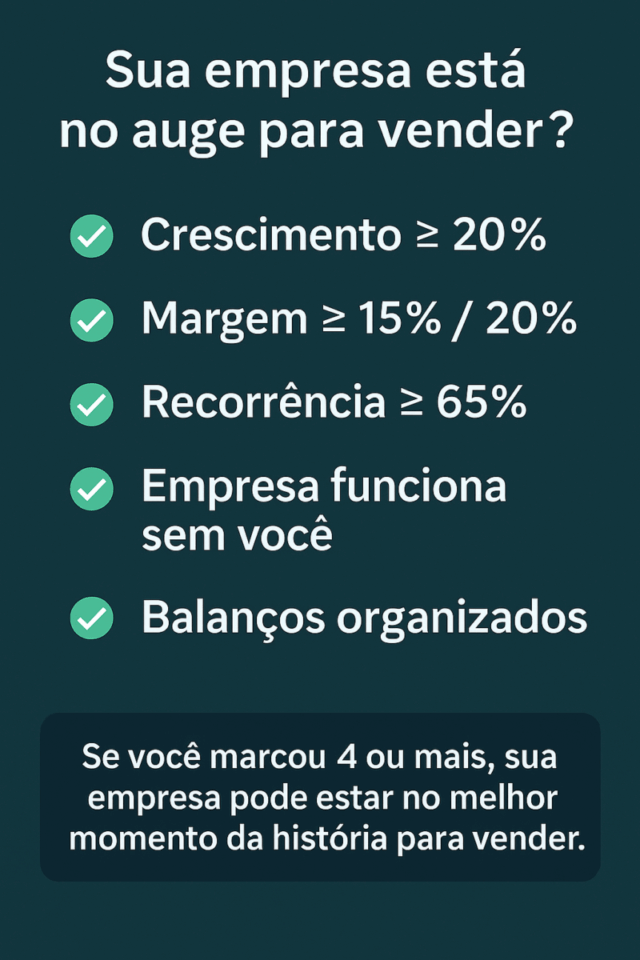

✅Os 10 sinais inconfundíveis de que sua empresa está no pico do ciclo

Marque quantos “sim” você tem hoje:

- Crescimento médio anual ≥ 18–20% (últimos 3 anos)

- Margem EBITDA ≥ 20% (serviços) ou ≥ 15% (indústria)

- Receita recorrente ≥ 65–70%

- Nenhum cliente >20% do faturamento

- Empresa roda 90–120 dias sem você

- Balanços confiáveis e revisados

- Fluxo de caixa livre positivo

- Contratos ou churn (taxa de cancelamento) controlado

- ERP integrado ao financeiro e comercial

- Lideranças intermediárias formadas

🔎 Interpretação:

✅ 8 a 10 “sim” → sua empresa está no topo do ciclo

⚠️ 5 a 7 “sim” → perto do ideal

❌ abaixo de 5 → ainda não é o melhor momento

O mercado paga caro por previsibilidade, controle e governança.

📈Múltiplos médios observados em 2025 (tendências reais)

| Setor | Perfil | Múltiplos observados |

|---|---|---|

| SaaS B2B | Alta recorrência | 7,5× – 11× EBITDA |

| Clínicas / Saúde | Recorrente | 6,5× – 10× EBITDA |

| Franquias | Estruturada | 6× – 9× EBITDA |

| TI / MSP | Tech recorrente | 5,5× – 8,5× EBITDA |

| Indústria tradicional | Baixa recorrência | 3,5× – 5,5× EBITDA |

| E-commerce | Marca própria | 1,3× – 2,3× receita |

🔑 O que mais pesa: qualidade da recorrência + organização + previsibilidade do fluxo de caixa.

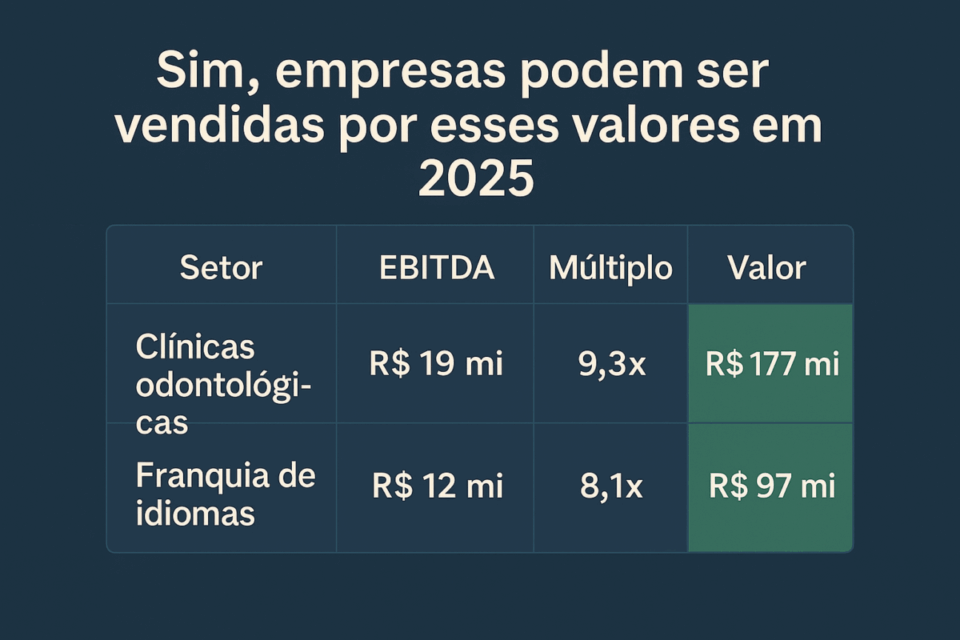

💼 Exemplos de transações em 2025 (valores praticados no mercado)

| Setor | EBITDA 2024 | Múltiplo pago em 2025 | Valor da transação |

|---|---|---|---|

| Rede de clínicas odontológicas | R$ 19 milhões | 9,3× | R$ 177 milhões |

| Franquia de idiomas | R$ 12 milhões | 8,1× | R$ 97 milhões |

🔎 Esses valores refletem empresas com alta recorrência, governança estruturada e preparação profissional para M&A — exatamente o que os compradores estão buscando em 2025.

Esse tipo de referência mostra, com clareza, que empresas com o perfil certo podem alcançar esses valores em 2025.

📌 Três histórias do mercado em 2025

1-✅ Sucesso absoluto

Rede de clínicas veterinárias 24h

Receita: R$ 110 mi | EBITDA: R$ 22 mi

Recorrência: 82%

Preparação: auditoria, conselho, ERP, padronização de processos.

Resultado: venda próxima de 10× EBITDA.

2-❌ Erro clássico

Indústria lucrativa recusou oferta em ano forte.

Ano seguinte: custos subiram, margens caíram, riscos apareceram.

Resultado: perda de dezenas de milhões em valuation por decisão emocional.

3-⚡ Recuperação estratégica

Software house quase colapsada em 2024. Com organização, controle e foco em recorrência, saiu de 4× para mais de 8× EBITDA em menos de 12 meses.

🧮Os 12 passos que mais aumentam o múltiplo em 2025

- Conselho consultivo independente

- Auditoria/revisão contábil

- Limpeza fiscal (CNDs)

- Documentação de processos

- Contratos longos com clientes-chave

- ERP em nuvem

- Dashboards de controle

- Política ESG mínima

- Seguro D&O ativo para proteção de diretores e executivos

- Due diligence

- Plano de sucessão

- Remuneração variável ligada ao EBITDA

📈 Isso pode aumentar o valor final em 40% a 60%.

Se você quiser um roteiro completo com documentos, estrutura legal e valuation, confira no portal Negócios Brasil: Como Vender uma Empresa em 2025: Passo a Passo com Documentos e Valuation.

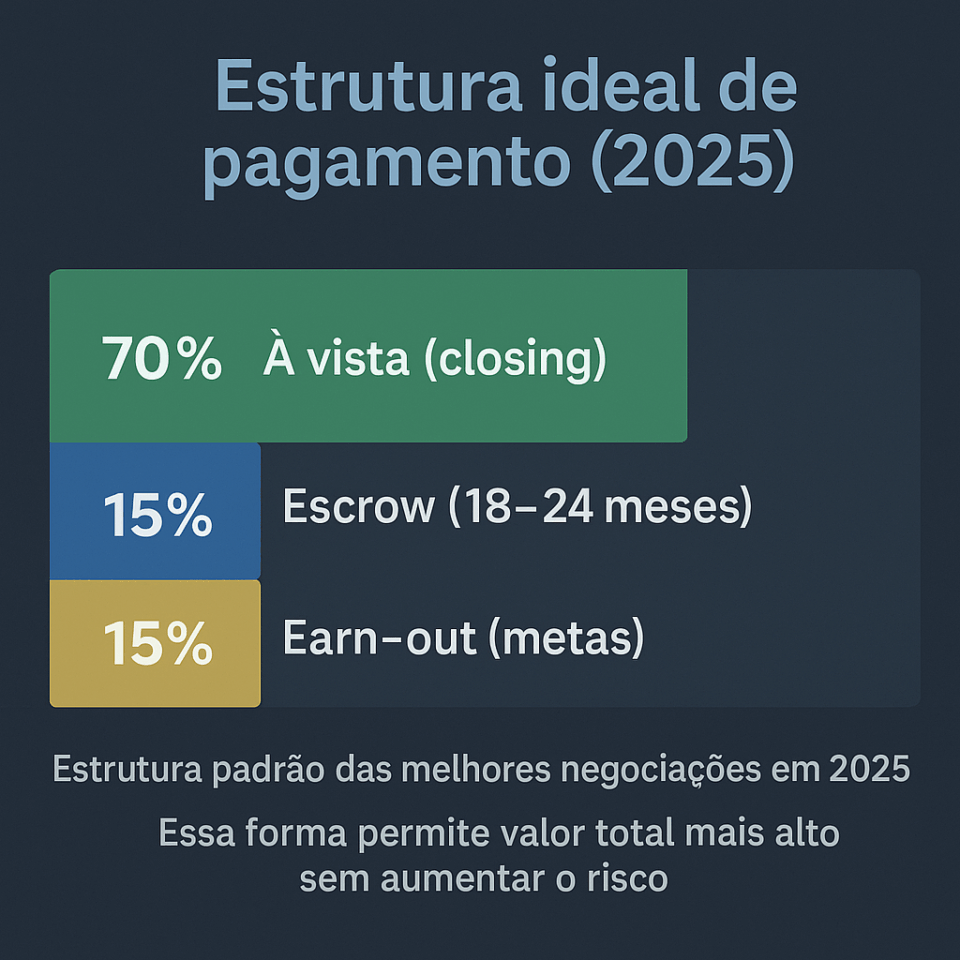

🧩Estrutura ideal em 2025: Earn-out e Escrow

Em 2025, o modelo à vista + escrow + earn-out é o mais usado porque protege o comprador e aumenta o valor total pago ao vendedor.

Estrutura padrão do mercado:

- 65–70% à vista (no fechamento)

- 10–15% em escrow (conta garantia) 18–24 meses, para passivos ocultos

- 15–25% em earn-out (metas), vinculado a EBITDA ou receita

📍 Essa estrutura costuma viabilizar múltiplos maiores que pagamentos 100% à vista.

Exemplo (R$ 150 mi):

- R$ 105 mi no fechamento

- R$ 18 mi em escrow

- R$ 27 mi em earn-out

✅ Metas cumpridas → recebe 100% do valor

❌ Metas não cumpridas → recebe proporcional

Regra de ouro: defina claramente no contrato métricas, padrão contábil, acesso às informações e limites de interferência do comprador.

⚠️Os 11 erros mais perigosos

- Falta de valuation profissional

- Data room bagunçado

- Sócio centralizador

- Passivos ocultos

- Falta de transparência

- Escolha errada de advisor

- Poucos compradores

- Marca não registrada

- Má negociação contratual

- Falta de transição

- Apego emocional

Veja em detalhes tudo o que o comprador analisa antes de uma aquisição em Due diligence: o que o comprador vai avaliar antes de comprar.

📊 Como escolher o advisor certo em 2025

| Tipo | Porte ideal da empresa | Quando faz mais sentido |

|---|---|---|

| Boutique setorial (M&A) | R$ 30–200 mi | Melhor custo-benefício + experiência em transações estruturadas |

| Banco de investimento | > R$ 200 mi | Processos grandes, complexos e com múltiplos altos |

| Advisor individual (M&A) | < R$ 60 mi | Acompanhamento próximo e flexível |

| Plataformas digitais de intermediação | < R$ 40 mi | Orçamento enxuto e processos mais padronizados |

| Corretores de negócios | < R$ 20 mi | Transações locais, negócios menores e mais simples |

💡 Corretores de negócios podem ser uma boa opção para pequenas empresas, mas é essencial verificar a experiência real em fechamento de transações e o suporte jurídico/estratégico oferecido durante a negociação.

⏱️Checklist definitivo (90 segundos)

- ( ) EBITDA crescendo

- ( ) Margem ≥ 20%

- ( ) Recorrência ≥ 65%

- ( ) Empresa roda sem mim

- ( ) Balanços confiáveis

- ( ) Passivos controlados

- ( ) Carteira diversificada

- ( ) Data room pronto

- ( ) Valuation recente

- ( ) Conselho ativo

✅ 8+ “sim” → sua empresa está no auge

❓ FAQ – Dúvidas frequentes sobre vender empresa em 2025

1. Quanto tempo leva, em média, para vender uma empresa em 2025?

O prazo médio gira entre 6 e 12 meses, dependendo do porte, setor e grau de organização. Empresas com receita recorrente, balanços auditados e data room pronto podem ser vendidas em menos de 6 meses.

2. Como saber se minha empresa está no momento certo para vender?

Se sua empresa apresenta crescimento nos últimos anos, margens estáveis, fluxo de caixa previsível e não depende totalmente de você, esse é um forte sinal de que está no auge para venda.

3. Posso vender a empresa mesmo tendo dívidas?

Sim. É possível vender empresa com dívidas, desde que elas estejam mapeadas e declaradas. Em muitos casos, a negociação envolve desconto no preço, escrow ou earn-out para compensar os passivos.

4. Quanto imposto se paga ao vender uma empresa?

Normalmente, o imposto incide sobre o ganho de capital. A alíquota pode variar conforme estrutura societária, valor da venda e tipo de enquadramento. Com planejamento, é possível reduzir legalmente a carga tributária.

5. É possível vender apenas uma parte da empresa (30% ou 50%)?

Sim. Muitos empresários optam por vender uma participação parcial, mantendo parte das quotas para continuar participando dos lucros ou de uma futura valorização.

6. Posso vender minha empresa sem que meus funcionários saibam?

Sim. A venda pode ser conduzida de forma confidencial, por meio de acordos de sigilo (NDA). A comunicação interna normalmente acontece apenas nas fases finais do processo.

7. O que mais aumenta o valor de uma empresa na venda?

Os principais fatores são:

- Receita recorrente

- Margens altas

- Organização financeira

- Processos bem definidos

- Governança

- Baixa dependência do dono

Esses pontos podem aumentar o múltiplo de venda em até 40% ou mais.

8. Preciso obrigatoriamente de um intermediário para vender?

Não é obrigatório, mas empresas que contam com assessoria especializada (advisor ou broker) costumam negociar melhor, vender mais rápido e alcançar múltiplos mais altos.

9. Vale a pena vender empresa em 2025 ou esperar 2026/2027?

Para muitas PMEs, 2025–2026 representa uma janela estratégica, antes do impacto completo da reforma tributária e do aumento da concorrência impulsionada por IA e grandes grupos internacionais.

10. Como posso descobrir agora quanto vale a minha empresa?

Você pode fazer uma avaliação inicial usando o NB Valuation Pro, que estima o valor do seu negócio com base em faturamento, margem, setor e outros indicadores.

🏁Conclusão: quem age em 2025 escolhe. Quem espera, aceita.

2025 não é o fim do mundo. Mas é, sim, o fim de uma janela extremamente favorável para donos de empresas bem geridas transformarem anos de esforço em patrimônio real e líquido.

Os próximos anos tendem a trazer:

- carga tributária mais pesada,

- concorrência acelerada por tecnologia e IA,

- consolidação em grandes grupos,

- menos margem para erros operacionais e estratégicos.

Isso não significa que não haverá oportunidades. Significa apenas que o nível de exigência será muito maior — e o poder de negociação do vendedor tende a diminuir.

Se você marcou 8 ou mais “sim” no checklist, é muito provável que sua empresa esteja hoje no melhor momento de sua história em termos de valor de mercado.

Você não precisa vender por impulso. Mas também não pode ignorar o que os dados estão mostrando.

Construir foi a primeira grande conquista. Saber a hora de capitalizar e passar o bastão com excelência é a segunda — e geralmente a que mais multiplica o patrimônio da família.

Se você está considerando vender sua empresa em 2025, não deixe essa janela passar.

Anuncie no portal Negócios Brasil e conecte-se a uma base ativa de compradores qualificados.

👉 Próximos passos (faça em 7 dias)

- Faça um valuation profissional

- Organize o data room

- Fale com 2–3 advisors

- Defina seu preço mínimo

- Inicie conversas estratégicas

✅ Calcule agora o valor da sua empresa com o NB Valuation Pro

Descubra em minutos se este é o momento certo de vender com lucro máximo.