💼 Principais Riscos ao Comprar Empresas e Como Evitá-los: Guia Essencial para Novos Empreendedores

Índice

ToggleComprar uma empresa pronta pode parecer o atalho perfeito para o sucesso empresarial.

Em vez de começar do zero — captando clientes, montando estrutura e construindo promessas — o investidor adquire uma operação já em funcionamento, com planejamento previsto, base de clientes e processos operacionais prontos .

No entanto, os principais riscos ao comprar empresas são reais e, se não forem avaliados com cuidado, podem transformar uma oportunidade promissora em um pesadelo financeiro.

Antes de decidir investir, é essencial entender o processo completo de avaliação — veja o guia Como avaliar uma empresa no Brasil [2025]e saiba como mensurar o valor real de um negócio antes da compra.

De acordo com dados recentes da Serasa Experian (2025) , o Brasil atingiu um recorde de 7,2 milhões de empresas inadimplentes , representando 31% do total de negócios ativos .

Esse cenário reflete um ambiente de alta da taxa Selic (15% aa), inflação persistente e endividamento crescente — fatores que aumentaram a falência em 25% nos últimos quatro anos .

No primeiro semestre de 2025, 4.881 empresas encerraram suas atividades, muitas delas vendidas pouco antes de revelar dívidas fiscais, passivos trabalhistas e problemas de gestão.

Além disso, a Reforma Tributária — em implementação gradual desde 2025 — substituiu tributos como PIS, Cofins, ICMS e ISS pela CBS (Contribuição sobre Bens e Serviços) e IBS (Imposto sobre Bens e Serviços) .

Essa mudança complexa exige due diligence tributária muito mais rigorosa e pode alterar avaliações, margens e regimes fiscais retroativos.

👉 Neste guia completo, você aprenderá:

- Quais são os principais riscos ao comprar empresas

- Como identificá-los antes da assinatura do contrato

- Estratégias práticas para evitar prejuízos e transformar riscos em oportunidades

🧩 O que realmente significa comprar uma empresa

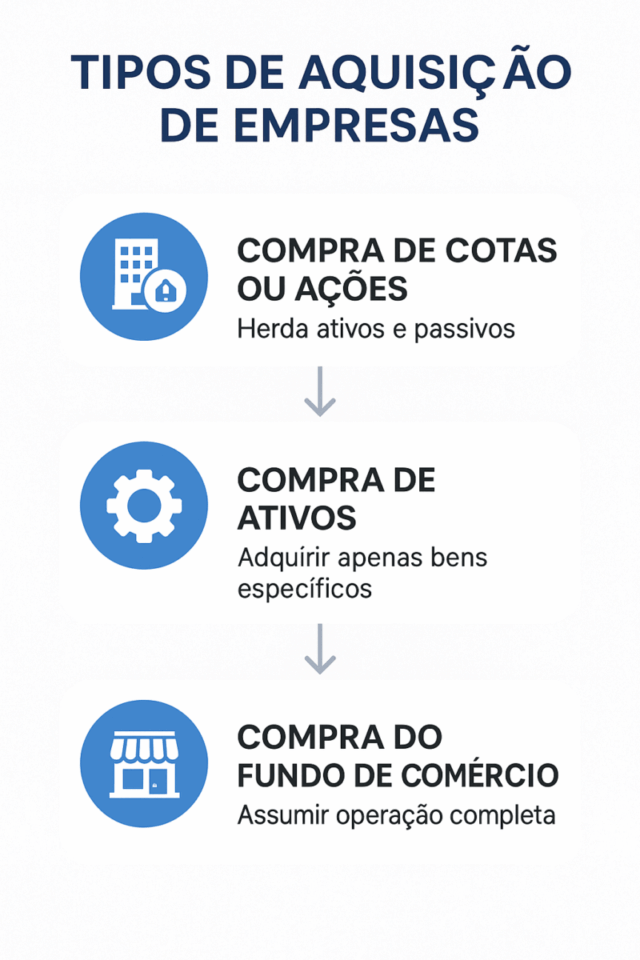

Muitas empresas acreditam que “comprar uma empresa” é apenas assumir o controle de um negócio existente. Mas, na prática, trata-se de uma operação jurídica, financeira e estratégica complexa.

Segundo dados da KPMG, 80% das empresas em recuperação judicial apenas retomam atividades após reestruturações profundas, o que reforça a importância de entender qual tipo de aquisição está sendo feita.

🏢 Compra de Cotas ou Ações

É a forma mais comum em sociedades limitadas e anônimas. Ao adquirir cotas ou ações, o comprador herda todo o histórico da empresa — ativos, passivos, contratos e obrigações.

⚠️ Risco: dívidas fiscais não declaradas ou ações trabalhistas ocultas.

💡 Exemplo: uma empresa aparentemente lucrativa pode ter subsídios tributários que resultam em multas e bloqueio de bens .

Com a reforma tributária, a atenção deve ser redobrada: novas regras de CBS e IBS podem alterar passivos retroativos e comprometer o equilíbrio financeiro.

✅ Dica prática: sempre exija auditorias independentes dos balanços patrimoniais e projeções financeiras antes da compra.

Esse tipo de aquisição requer uma análise detalhada dos resultados financeiros. Uma boa base é compreender o EBITDA: o que é e como calcular no valuation, indicador fundamental para medir a rentabilidade real da empresa antes da negociação.

⚙️ Compra de Ativos

Nesta modalidade, o comprador adquire apenas bens específicos — como equipamentos, estoques, marcas ou carteira de clientes — sem obrigações anteriores.

É uma opção mais segura, mas exige separação clara entre o que pertence à empresa e aos sócios .

Disputas judiciais sobre bens são comuns, e a transferência de ativos pode gerar impostos sobre ganho de capital.

💡 Exemplo: adquira uma fábrica e mantenha apenas as máquinas e os equipamentos, deixando os problemas com o vendedor.

📊 Sob as novas regras fiscais, o imposto sobre ganho de capital pode variar conforme o tipo de ativo transferido, requerendo planejamento tributário especializado.

🏪 Compra do Fundo de Comércio

Aqui, o comprador adquire a operação como um todo — clientela, confiança, localização e estrutura.

É comum em negócios locais (restaurantes, academias, hotéis).

⚠️ O maior risco é a perda da fidelidade dos clientes após uma troca de gestão.

🧭 Pesquisas indicam que 94% dos consumidores deixam de comprar de empresas com avaliações negativas, impactando diretamente a rentabilidade.

✅Dica: analise avaliações no Google, Reclame Aqui e redes sociais para entender a reputação real da empresa antes da compra.

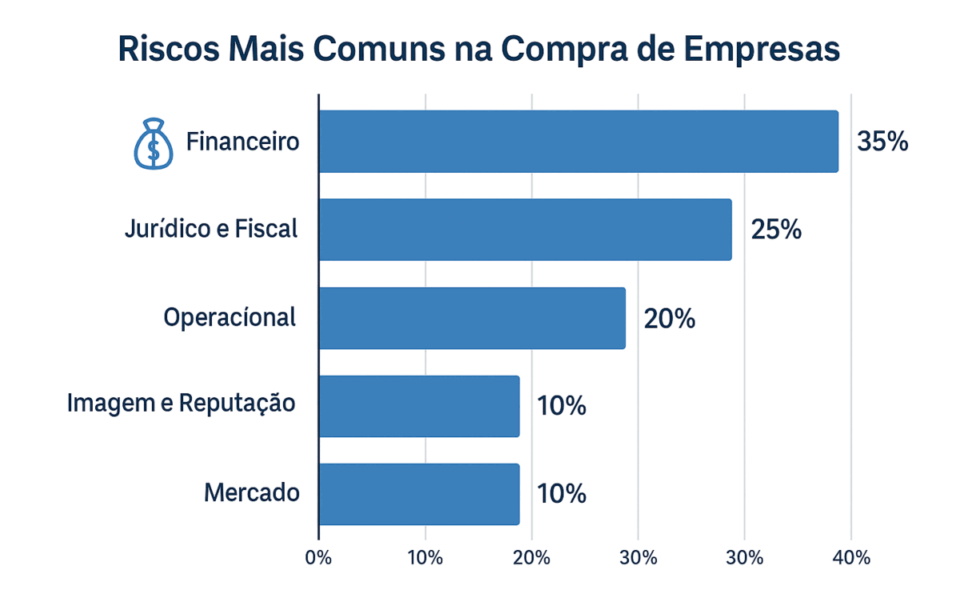

⚠️ Principais Riscos ao Comprar Empresas

Em 2025, com o Brasil registrando 8 milhões de empresas negativadas (+16% vs 2024), identificar riscos é obrigatório para qualquer investidor.

Entender os riscos é parte fundamental de qualquer transação. Muitos investidores cometem 10 erros comuns ao avaliar uma empresa— erros que também se aplicam ao processo de compra.

💰 Riscos Financeiros

As empresas à venda exibem frequentemente lucros artificiais ou custos omitidos .

Fraudes contábeis, erros de fluxo de caixa e dependência de poucos clientes são armadilhas clássicas.

📉 Exemplo: se mais de 50% da receita vem de um único cliente , o risco é altíssimo.

🧾 Auditorias independentes e análise de margem operacional real são indispensáveis.

💡 Caso real: o escândalo da Enron (2001) — uma das maiores fraudes contábeis da história — destruiu US$ 74 bilhões em valor de mercado e mostrou como demonstrações financeiras manipuladas podem esconder riscos catastróficos.

⚖️ Riscos Jurídicos e Fiscais

Erros contratuais, processos trabalhistas ocultos e subsídios fiscais são os campeões de dor de cabeça pós-aquisição.

📑 Com a reforma tributária, as empresas deverão comprovar a conformidade com CBS e IBS , ou que alterem custos e fornecedores.

Além disso, um bom conhecimento sobre cuidados jurídicos ao comprar uma empresa é indispensável para evitar armadilhas legais e passivos ocultos.

✅ Checklist jurídico essencial:

- Consultar pendências fiscais na Receita Federal e ações judiciais nos tribunais regionais

- Verificar licenças e alvarás

- Revisar cláusulas de responsabilidade e garantias

- Confirmar regularidade fiscal estadual e municipal

⚙️ Riscos Operacionais e Administrativos

Uma mudança na gestão pode causar queda de produtividade e desmotivação das equipes . Empresas dependentes do antigo dono correm o risco de perder know-how.

💡 Exemplo clássico: a fusão AOL–Time Warner mostrou como a falta de alinhamento cultural e a perda de know-how podem gerar prejuízos bilionários — problemas que também atingem pequenas empresas quando a transição não é bem planejada.

✅ Planeje uma transição assistida de 3 a 6 meses , mantendo o antigo gestor como consultor.

🌐 Riscos de Imagem e Reputação

A confiança é um ativo invisível, porém decisivo. Empresas com histórico de atendimento ruim ou má gestão no Reclame Aqui podem afastar clientes e parceiros.

📊 Pesquisas indicam que 43% dos consumidores priorizam empresas com boa confiança — e 64% evitam negócios com avaliações negativas .

✅ Antes de concordar com o contrato, faça um auditório de imagem online e monitore menções em redes sociais.

📉 Riscos de Mercado e Posicionamento

Mudanças tecnológicas ou regulatórias podem tornar o negócio obsoleto rapidamente .

Com a inflação e juros altos, setores como varejo e energia enfrentam margens mais apertadas.

💡 Dica: analise tendências de mercado, barreiras de entrada, concorrentes emergentes e potencial de expansão regional .

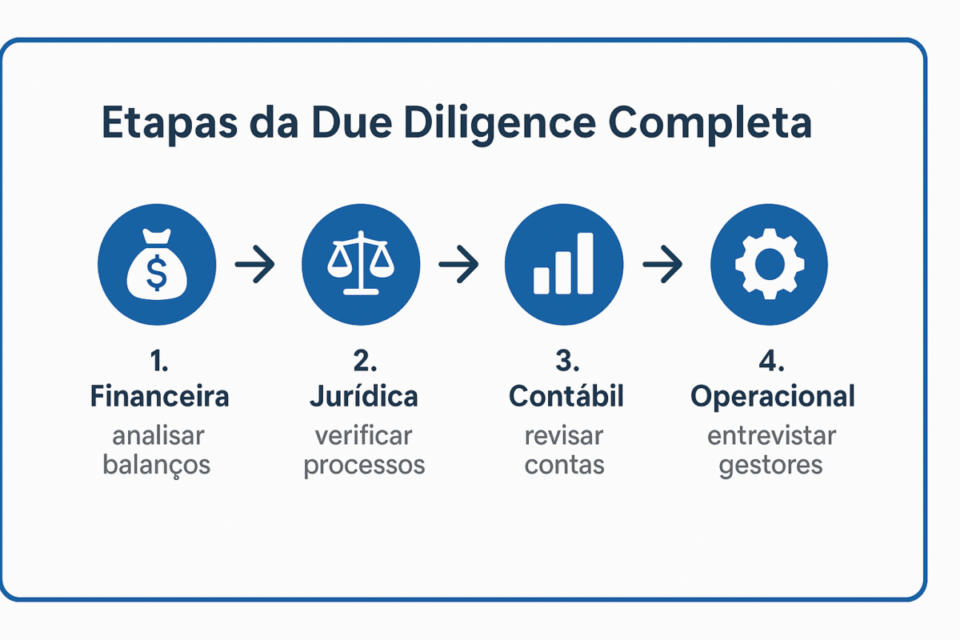

🔍 Como identificar riscos antes da compra

A due diligence é o processo-chave para detectar riscos ocultos. Ela deve abranger as áreas financeira, jurídica, contábil e operacional .

📊 Due Diligence Financeira Avançada

Além de verificar balanços, aproveite:

- Estrutura de dívidas e garantias

- Projeções de fluxo de caixa para 12–24 meses

- Indicadores de liquidez e divisão

- Análise de sensibilidade econômica (simulando juros e inflação)

💡 Use ferramentas digitais para cruzar dados e identificar inconsistências em DREs e balanços .

🔎 Além da análise numérica, uma due diligence eficiente também envolve uma verificação qualitativa da operação. Converse diretamente com gestores, fornecedores e principais clientes para compreender a dinâmica real do negócio — algo que não aparece nos relatórios contábeis.

Observar indicadores de dependência de pessoas-chave, processos informais e políticas de crédito. Muitas aquisições fracassaram não por falhas financeiras, mas por fatores culturais e comportamentais ignorados na etapa de diagnóstico.

Essa abordagem 360° garante uma visão completa dos riscos e evita surpresas após a assinatura do contrato.

⚖️ Due Diligence Jurídica e Fiscal (Versão 2025)

Com a reforma tributária, é essencial validar:

- Aderência da empresa à CBS e IBS

- Regularidade em regimes especiais

- Contratos sociais atualizados

- Pendências judiciais, trabalhistas e ambientais

📌 Dica prática: envolva advogados de M&A e contadores especializados em planejamento fiscal pós-reforma.

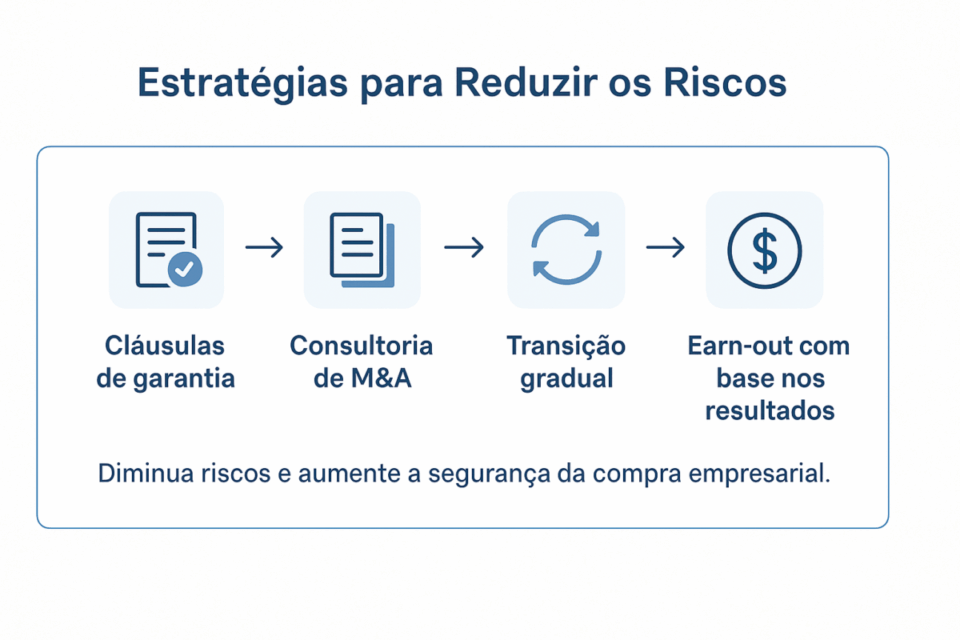

🧠 Estratégias Práticas para Reduzir os Riscos

✅ Negocie cláusulas de garantia (indenizações) para cobrir passivos ocultos.

✅ Utilize consultorias de M&A para auditorias completas.

✅ Planeje transição gradual , com metas e treinamentos documentados.

✅ Considerar ganhos — parte do pagamento atrelada a resultados futuros.

Uma etapa crucial é entender como negociar o preço ao comprar uma empresa, equilibrando segurança contratual e retorno sobre o investimento.

💡 Ferramenta recomendada: NB Avaliação Pro

Antes de comprar, calcule a avaliação real da empresa e descubra se o preço pedido é justo.

👉 Calcule agora o valor da empresa (link para o plugin NB Valuation Pro)

❌ Erros Mais Comuns de Quem Compra Empresas Sem Preparação

🚫 Confiar apenas no planejamento sem avaliar lucros reais

🚫 Ignorar a cultura organizacional

🚫 Subestimar complexidades jurídicas

🚫 Não planejar a transição operacional

🚫 Falhar em revisar contratos e cláusulas de não concorrência

Cada um desses erros pode custar anos de prejuízo e até inviabilizar o negócio.

💡 Como Transformar Riscos em Oportunidades

Empresas mal gerenciadas ou desorganizadas podem se tornar ativos valiosos nas mãos certas.

Use sinergias:

- 📈 Melhores processos para elevar margens

- 🤝 Una forças com operações complementares

- 💼 Reposicione a marca em nichos menos explorados

👉 Negócios com reestruturação bem conduzidos podem aumentar a avaliação em até 40% após 12 meses.

🧾 Conclusão e Próximos Passos

Comprar uma empresa em 2025 pode ser uma das decisões mais estratégicas da sua carreira empreendedora — desde que o processo seja técnico e bem planejado.

O mercado de fusões e aquisições (M&A) cresceu 15% até setembro de 2025 , com US$ 37 bilhões movimentados em mais de 1.300 negócios .

Entretanto, com 8 milhões de empresas negativadas e a reforma tributária alterando tributos como CBS e IBS, uma análise criteriosa é necessária.

Quer comparar diferentes caminhos antes de decidir? Veja o artigo Resumo comparativo – Vender, comprar ou avaliar? Qual o melhor caminho em 2025? e descubra qual estratégia faz mais sentido para o seu perfil.

✅ Checklist final para comprar com segurança:

1️⃣ Due diligence completa (balanços, concorrências, processos, conformidade fiscal)

2️⃣ Consultar especialistas (advogado, contador, consultor de M&A)

3️⃣ Analisar mercado, concorrência e tendências

4️⃣ Negociar cláusulas protetivas e Earn-out

5️⃣ Planejar a transição com cronograma de 3–6 meses

💼 Com planejamento, suporte profissional e ferramentas certas, como o NB Valuation Pro , a compra de uma empresa deixa de ser arriscada e se torna um trampolim para o crescimento sustentável.

💼 Pronto para Encontrar a Empresa Certa para Comprar?

No portal Negócios Brasil , você encontra centenas de empresas à venda com histórico financeiro, faturamento real e potencial de crescimento.

🔍 Filtre por setor, localização e faixa de valor — e encontre o negócio ideal para o seu perfil de investimento .

👉 Ver Empresas à Venda