EBITDA: O Que É, Como Calcular e Sua Importância na Avaliação de Negócios

Índice

Toggle🧭Introdução

No dinâmico mercado brasileiro, onde pequenas e médias empresas (PMEs) representam 99% dos negócios, segundo o Sebrae, saber como avaliar uma empresa no Brasil é essencial para atrair investidores, planejar expansões ou negociar vendas.

Um dos indicadores mais poderosos para isso é o EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization).

Utilizado em 70% das transações globais de fusões e aquisições (M&A), conforme relatórios da Deloitte, o EBITDA oferece uma visão clara da saúde operacional, eliminando distorções financeiras e contábeis.

Mas o que significa essa sigla tão mencionada? Como ela ajuda a precificar sua empresa ou startup? E como usá-la para impulsionar o crescimento?

Neste guia completo, vamos desmistificar o EBITDA, explicando sua definição, cálculo, exemplos práticos, ajustes, aplicações na avaliação de negócios e estratégias para aumentá-lo.

Com linguagem acessível, até para quem não é especialista em finanças, e dados atualizados do mercado brasileiro, você estará pronto para transformar números em decisões estratégicas.

📊O Que É EBITDA: Uma Visão Clara e Histórica

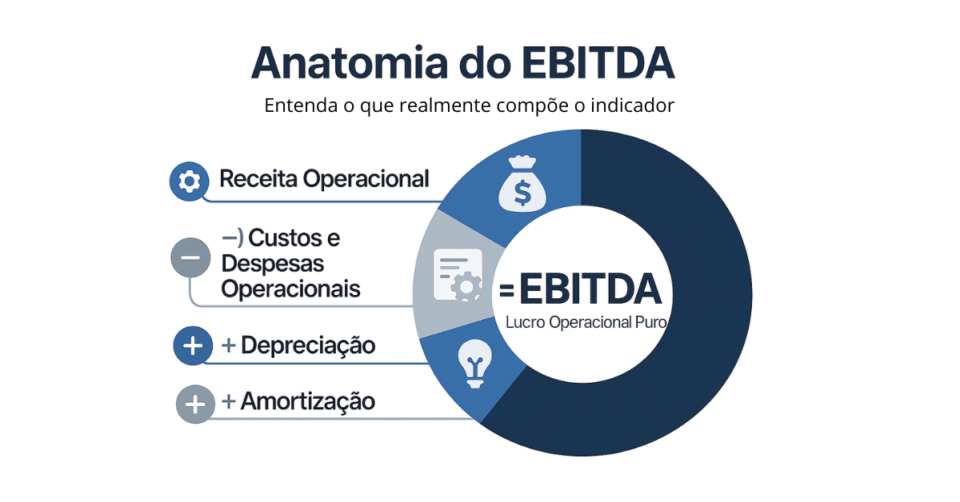

EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) significa lucro antes de juros, impostos, depreciação e amortização. Representa o resultado operacional de uma empresa sem considerar custos financeiros ou efeitos contábeis, mostrando quanto o negócio realmente gera com suas operações. É base essencial na avaliação de empresas (valuation).

Criado nos anos 1970 para análises de indústrias intensivas em capital, como telecomunicações, o EBITDA ganhou fama nos anos 1980 em aquisições alavancadas (LBOs).

Hoje, é amplamente usado por investidores como Warren Buffett e fundos de private equity para comparar empresas globalmente. No Brasil, é crucial em setores como agronegócio e tecnologia, onde estruturas financeiras variam.

Fórmula básica:

EBITDA = Lucro Operacional + Depreciação + Amortização

O EBITDA reflete o “caixa operacional puro”, permitindo comparar empresas sem o “ruído” de políticas fiscais ou dívidas. Por exemplo, uma startup de SaaS e uma fábrica tradicional podem ser avaliadas no mesmo nível, focando apenas na eficiência operacional.

💡Por Que o EBITDA É Fundamental na Avaliação de Negócios?

A avaliação de negócios (ou valuation) busca estimar o valor justo de uma empresa, seja para venda, captação de recursos ou planejamento estratégico. O EBITDA é central nesse processo, sendo usado em 60% das avaliações de PMEs no Brasil, segundo o IBGC. Ele é valorizado por:

- Comparação Padronizada: Permite avaliar empresas de setores ou portes diferentes, ignorando variações em dívidas ou tributos.

- Foco na Operação: Exclui fatores externos (ex.: juros altos devido à Selic) para destacar o desempenho do core business.

- Base para Projeções: Serve como ponto de partida para prever fluxos de caixa futuros, essencial em mercados voláteis como o Brasil pós-2020.

- Múltiplos de Mercado: É a base do método EV/EBITDA, onde o valor da empresa é calculado multiplicando o EBITDA por um fator setorial (ex.: 5x, 7x).

Sem o EBITDA, valuations seriam distorcidos por contabilidade criativa ou eventos pontuais, como incentivos fiscais temporários.

🧮 Como Calcular o EBITDA: Fórmulas e Passo a Passo

O cálculo do EBITDA exige dados financeiros confiáveis, extraídos do Balanço Patrimonial ou da Demonstração do Resultado do Exercício (DRE). Existem dois métodos principais, conforme a informação disponível.

1. Método Ascendente (Partindo do Lucro Líquido)

Fórmula:

EBITDA = Lucro Líquido + Juros + Impostos + Depreciação + Amortização

Passo a Passo:

- Passo 1: Identifique o Lucro Líquido na DRE.

- Passo 2: Some os Juros (despesas financeiras líquidas, sem variações cambiais).

- Passo 3: Adicione os Impostos (ex.: IRPJ/CSLL provisionados).

- Passo 4: Inclua Depreciação (ativos fixos) e Amortização (intangíveis, conforme CPC 27).

- Passo 5: Valide com um contador para evitar erros contábeis.

Dica: Use ferramentas como Excel ou softwares contábeis (ex.: ContaAzul) para agilizar.

2. Método Descendente (Partindo da Receita Operacional)

Fórmula:

EBITDA = Receita Operacional Líquida – Custos Operacionais – Despesas Operacionais (excluindo Dep./Amort.) + Depreciação + Amortização

Passo a Passo:

- Passo 1: Subtraia devoluções e impostos sobre vendas da Receita Bruta.

- Passo 2: Deduza Custos Operacionais (ex.: matéria-prima).

- Passo 3: Subtraia Despesas Operacionais (ex.: salários administrativos, exceto financeiras).

- Passo 4: Adicione Depreciação e Amortização.

Nota: Sempre consulte o Conselho Federal de Contabilidade (CFC) para compliance.

☕ Exemplo Prático: Calculando o EBITDA de uma PME

Vamos usar uma rede de cafeterias em São Paulo, para ilustrar.

DRE Simplificada (2024, em R$):

| Item | Valor |

|---|---|

| Receita Líquida | 1.500.000 |

| (-) Custos Operacionais | 900.000 |

| (-) Despesas Operacionais | 200.000 |

| (-) Depreciação | 80.000 |

| (-) Amortização | 20.000 |

| (-) Juros | 30.000 |

| (-) Impostos (IR/CSLL) | 60.000 |

| Lucro Líquido | 210.000 |

Cálculo (Método Ascendente):

EBITDA = 210.000 + 30.000 + 60.000 + 80.000 + 20.000 = R$ 400.000

Interpretação: A cafeteria gera R$ 400 mil de caixa operacional, ou 26,7% da receita líquida, indicando boa eficiência para o setor de alimentação.

🏢 Caso Real: Valuation de uma Cafeteria

Em 2024, os donos da cafeteria buscam vender a empresa. Com EBITDA de R$ 400.000, aplicam o método de múltiplos. O setor de alimentação no Brasil tem múltiplo médio de 6x (KPMG, 2024).

Cálculo:

Enterprise Value = R$ 400.000 × 6 = R$ 2.400.000

Após ajustes (dívida líquida de R$ 200.000), o Equity Value (valor para acionistas) é R$ 2,2 milhões. Um fundo de investimento, porém, sugere ajustes: uma despesa não recorrente de R$ 50.000 (reforma de uma unidade) é adicionada, elevando o EBITDA ajustado para R$ 450.000. Novo valuation: R$ 2,7 milhões. Isso mostra como ajustes impactam o preço final.

🧾 EBITDA Ajustado: Refinando a Realidade

O EBITDA Ajustado elimina itens não recorrentes para refletir o potencial “normal” da empresa, essencial em negociações (Lei 6.404/76).

Fórmula:

EBITDA Ajustado = EBITDA + Ajustes Positivos – Ajustes Negativos

Ajustes Comuns:

- Despesas Extraordinárias: Ex.: R$ 100.000 em multas judiciais.

- Receitas Não Operacionais: Ex.: venda de um terreno (subtraia).

- Gastos Pessoais: Ex.: carro do sócio na empresa (normalize).

- Salários Fora do Mercado: Ajuste salários de sócios para valores setoriais.

Exemplo: Uma consultoria com EBITDA de R$ 300.000 teve R$ 80.000 em custos de um processo judicial. EBITDA ajustado: R$ 380.000. Isso eleva o valuation em 20%, segundo a Bain & Company.

🚀 EBITDA para Startups: Um Olhar Diferenciado

Startups, especialmente em tecnologia, têm dinâmica única. Com margens iniciais baixas, mas crescimento explosivo (ex.: 30-50% ao ano), seus múltiplos de EBITDA são altos (8x a 12x).

Por exemplo, uma startup de SaaS com EBITDA de R$ 200.000 e múltiplo de 10x pode valer R$ 2 milhões, mesmo com lucro líquido negativo devido a reinvestimentos. Investidores focam no EBITDA futuro projetado, ajustado por taxas de churn e LTV (Lifetime Value).

Ferramentas como o NB Valuation Pro ajudam a modelar essas projeções.

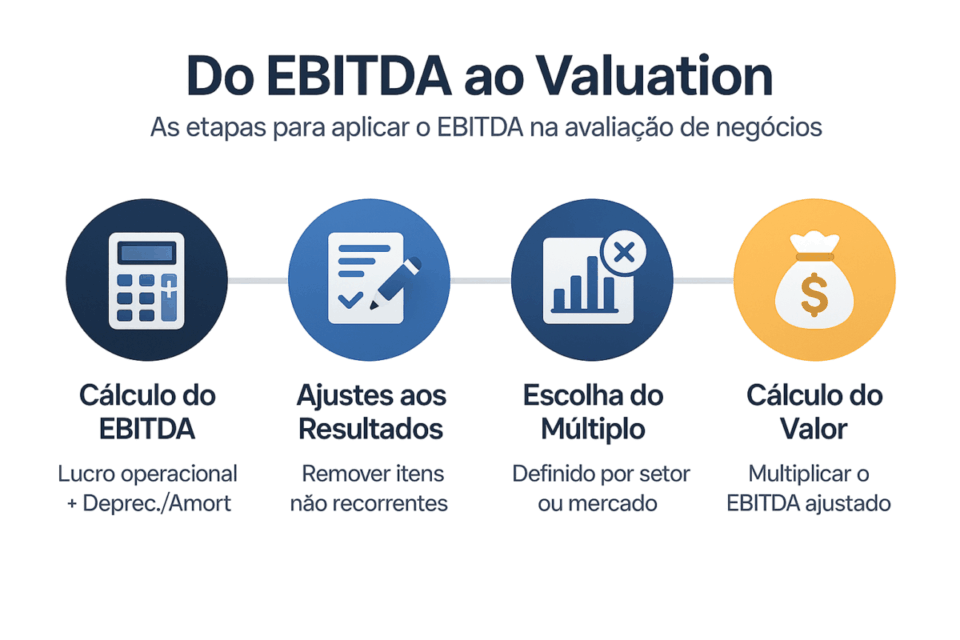

📈 EBITDA no Valuation: Métodos Práticos

1. Método do Múltiplo de EBITDA

Fórmula:

Enterprise Value = EBITDA Ajustado × Múltiplo Setorial

Exemplo: Uma indústria com EBITDA ajustado de R$ 700.000 e múltiplo de 5x tem EV de R$ 3,5 milhões. Fatores como crescimento (acima de 15%) ou riscos (ex.: dependência de um cliente) ajustam o múltiplo.

2. Fluxo de Caixa Descontado (FCD)

O EBITDA é base para o Fluxo de Caixa Livre (FCL):

- Passo 1: Projete EBITDA (ex.: 10% de crescimento anual).

- Passo 2: Subtraia impostos (34% no Brasil), Capex e variações de capital de giro.

- Passo 3: Desconte com WACC (Custo Médio Ponderado de Capital, ~12-15%).

Glossário Rápido:

- WACC: Custo médio de capital (dívida + equity).

- FCL: Fluxo de caixa disponível após investimentos.

Exemplo: EBITDA de R$ 500.000 projetado por 5 anos, WACC de 13%, pode gerar valuation acima de R$ 5 milhões.

Além do EBITDA, existem outros métodos de avaliação que ajudam a estimar o valor justo de um negócio. Descubra todos eles em: Quanto vale a sua empresa? 5 métodos de avaliação explicados.

⚖️ EBITDA vs. Lucro Líquido

| Indicador | O Que Mostra | Uso Principal | Vantagem |

|---|---|---|---|

| EBITDA | Lucro operacional bruto | Avaliação, eficiência operacional | Foca no core, compara setores |

| Lucro Líquido | Resultado após todas deduções | Dividendos, retorno ao sócio | Reflete caixa real |

No Brasil, com Selic alta, o lucro líquido pode ser 30-50% menor que o EBITDA.

🚧 Limitações do EBITDA

- Não é Fluxo de Caixa: Ignora Capex e capital de giro. Solução: Use FCL.

- Mascara Dívidas: Empresas com EBITDA alto podem estar endividadas. Solução: Verifique D/E Ratio.

- Sujeito a Manipulações: Contabilidade criativa infla números. Solução: Auditoria independente.

- Ignora Tributos: ICMS/IPI variam. Solução: Ajuste para taxa efetiva.

Combine com ROIC e análise qualitativa para decisões robustas.

Quer entender por que o valor contábil nem sempre reflete o verdadeiro valor do mercado da empresa? Leia: Diferença entre valor contábil e valor de mercado.

📉 Margem EBITDA: Eficiência em Foco

Fórmula:

Margem EBITDA = (EBITDA / Receita Líquida) × 100

Exemplo: EBITDA de R$ 400.000 / Receita de R$ 1.500.000 = 26,7%. Setores como tecnologia têm margens de 30-50%, enquanto varejo fica em 10-20%. Para monitorar dados setoriais de custos e margens, consulte bases do IBGE e análises do Sebrae.

💰 Múltiplos de Mercado no Brasil (2024)

| Setor | Múltiplo Médio | Fatores-Chave |

|---|---|---|

| Serviços | 3x-6x | Mão de obra intensiva |

| Tecnologia | 6x-12x | Crescimento e escalabilidade |

| Agronegócio | 5x-9x | Clima e exportações |

❌ Erros Comuns e Como Evitá-los

- Incluir Receitas Não Operacionais: Ex.: aluguel de imóveis. Solução: Foque no core.

- Ignorar Amortizações: Subestima intangíveis. Solução: Consulte CPC 27.

- Não Ajustar Inflação: IPCA distorce. Solução: Use índices do BC.

- Projeções Otimistas: Evite exageros. Solução: Baseie em dados históricos.

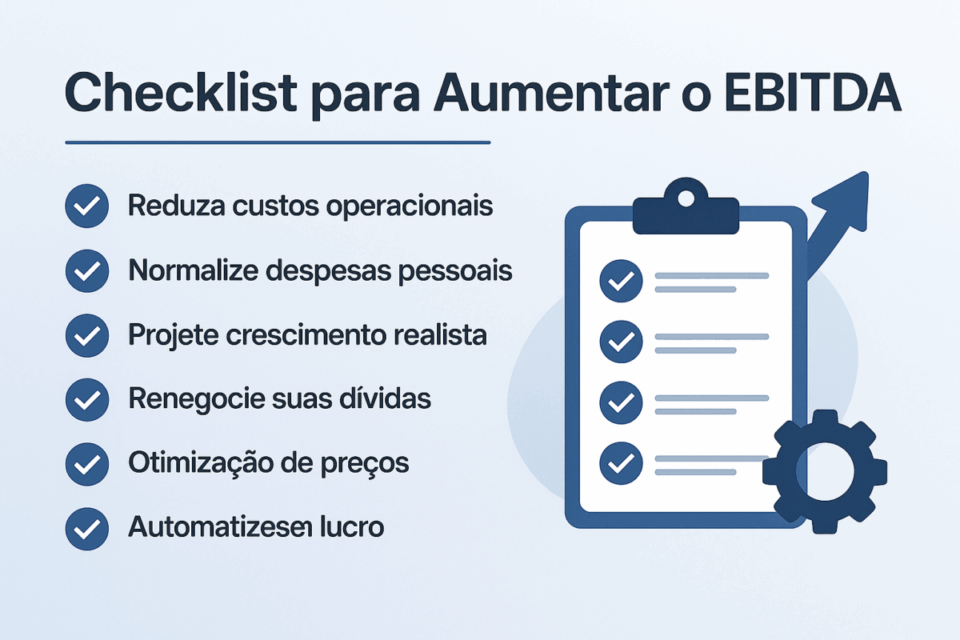

✅ Como Aumentar o EBITDA: Checklist Prático

- Reduza Custos: Negocie com fornecedores (corte 10-20%).

- Otimize Preços: Aumente 5-10% em produtos premium.

- Automatize: Use ERP para cortar despesas fixas em 15%.

- Gestão de Estoque: Aplique Just-in-Time para liberar caixa.

- Receitas Recorrentes: Adote modelos de assinatura.

- Limpe Finanças: Separe despesas pessoais e renegocie dívidas.

Exemplo de Sucesso: Uma padaria em SP aumentou EBITDA 35% com pedidos online e renegociação de fornecedores.

Depois de atualização do EBITDA, o próximo passo é elevar o valor de mercado do seu negócio. Confira: Estratégias para aumentar o valor da empresa antes da venda.

🏁 Conclusão

O EBITDA é um pilar para entender e elevar o valor da sua empresa. Com cálculos precisos, ajustes realistas e estratégias práticas, você pode atrair investidores ou planejar expansões com confiança.

No Brasil, onde PMEs movem a economia, dominar o essa questão é uma vantagem competitiva.

Pronto para saber o valor do seu negócio? Use o NB Valuation Pro para um relatório personalizado, múltiplos setoriais e insights acionáveis. Transforme sua empresa em um ativo de alto valor!